住まいのお金

マイホーム購入時の諸費用とは?

マイホーム購入時にかかる費用

マイホーム購入時にかかる諸費用とは、物件購入代金とは別にかかる費用のことです。

例えば、3,000万円の家を購入するとき、現金や住宅ローンで3,000万円を用意すればいいかというとそうではありません。物件購入代金とは別に各種税金や手数料など諸費用と呼ばれるものにお金がかかります。マイホーム購入にかかる諸費用を把握し、無理のない資金計画を立てましょう。

以下では、諸費用の項目や費用、また住宅ローンの対象となるものとならないものがあります。また諸費用は大きく分けて「住宅購入取得にかかる諸費用」と「住宅ローンにかかる諸費用」に分けられるので、それぞれみていきましょう。

手付金

契約時に売主に支払うお金です。契約を破棄する場合は返金されません。この手付金は最終的に購入代金の一部に充てられます。

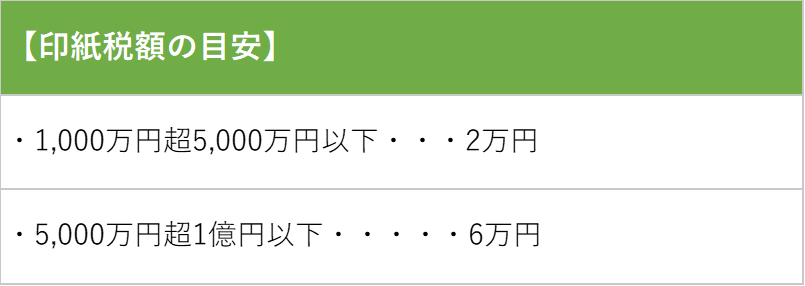

印紙税

新築一戸建て(建売住宅)の「不動産売買契約書」、注文住宅の「建築工事請負契約書」など課税文書を売主と取り交わす際に印紙を貼る形で支払われる税金です。

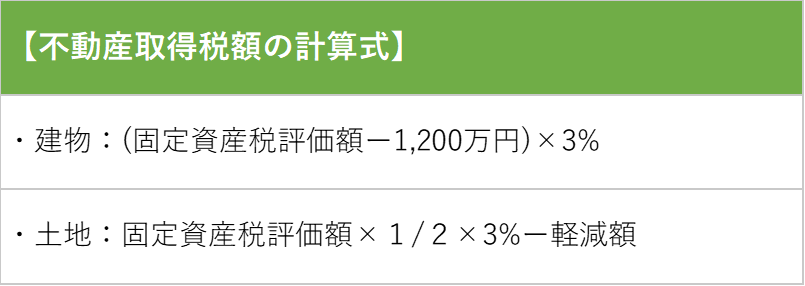

不動産取得税

不動産を取得した時に一度だけ課税される税金です。課税税率は原則4%ですが、2022年3月末までは軽減措置により3%になります。不動産の固定資産税評価額が控除額よりも低ければ、免税となりゼロになります。

登録免許税

不動産を購入すると、所有権を登記する必要があります。この登記にかかる税金が登録免許税です。登記の種類には、所有権保存登記、所有権移転登記、抵当権設定登記があり、それぞれ一定の税率が決められています。2022年3月末までは軽減措置が適用されます。

※参照:登録免許税の税額表

司法書士への報酬

上記のような登記手続きを司法書士へ依頼した場合にお支払いする費用です。

固定資産税等清算金

固定資産税と都市計画税は、1月1日の不動産所有者に対してかかる税金です。

固定資産税等清算金とは、売主が買主へ未経過分の固定資産税と都市計画税の負担を日割り計算し、買主が負担するのが通例となっています。

仲介手数料

物件の購入にあたって不動産会社に仲介を依頼した場合にかかる費用です。

住宅ローンにかかる費用

印紙税

印紙税は、住宅ローンの契約時に取り交わす「金銭消費貸借契約書」に貼るときにも必要です。

登録免許税

登録免許税は、住宅ローン借入時にもかかります。これは金融機関が土地や建物に抵当権を設定する際に登記が必要になるためです。

司法書士への報酬

住宅購入取得にかかる諸費用と同様で、手続きを依頼した場合、費用が発生します。

ローン借入費用(事務手数料・ローン保証料など)

住宅ローンを契約する金融機関に支払う手数料です。

火災保険料・地震保険料・団体信用生命保険特約料など

マイホーム購入時には災害などに備えるために、火災保険や地震保険に加入することがほとんどです。2020年11月現在、火災保険の契約期間は1年~最長10年。地震保険は最長5年になります。いずれも長期契約の方が割引制度により保険料が下がります。また団体信用生命保険の特約料とは、住宅ローンが支払えない場合に備え、保証会社に支払う費用です。

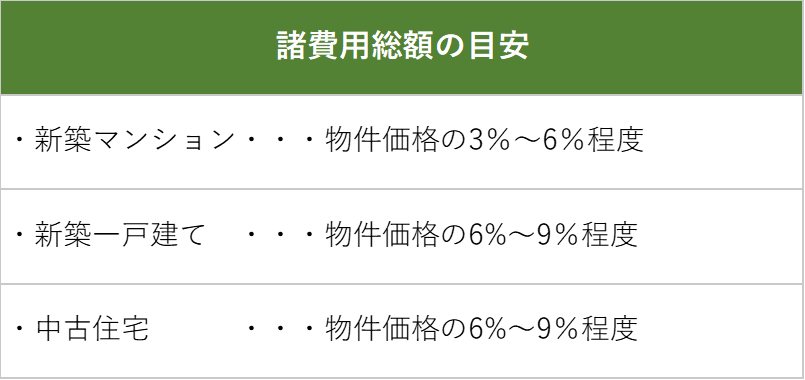

諸費用総額の目安

諸費用にかかる総額は、購入方法や住宅の種別によってかかる場合とかからない場合があります。

実際の金額は購入する物件や借りるローンによっても異なり、正確な金額は、不動産会社や売主の担当者に確認しましょう。諸費用の目安は以下をご覧ください。

仮に3,000万円のマイホームを購入した場合の諸費用目安は90万円~270万円。これに加えて、家具・家電などの購入費が人によって大きく変わります。また、新築一戸建てや中古住宅の方が諸費用が高くなりやすいのは、不動産会社に支払う仲介手数料が必要になることがあるのが理由のひとつと考えられます。

<関連記事>マイホーム購入後にかかる費用を把握しよう

この記事のまとめ

- マイホームを購入する際は、さまざまな諸費用がかかります。諸費用の中には住宅ローンの借入額に含むことができる費用はかなり増えていますが、入居後に支払う不動産取得税等、ローンに含むことが難しい費用もあるので、基本的に諸費用は自己資金で用意するようにしましょう。家を買うと決めたら、物件価格と合わせて諸費用も見積したうえで、無理のない返済が可能かどうか資金計画をしっかり立てることが大切です。また、利用する金融機関や住宅ローン商品でも諸費用は異なるので、担当の営業マンや資金計画に詳しいファイナンシャルプランナーに相談してみるとよいでしょう。