住まいのお金

マイホーム購入の準備!住宅ローンの借入可能額を知る方法とは?

住宅ローンの返済比率(返済負担率)とは?

マイホームを検討する際に、予算決めで悩む方は多いのではないでしょうか?

返済比率(返済負担率)を算出することで、自身の年収の場合どのくらいの借入額が妥当なのかを知ることができます。

返済比率(返済負担率)とは、年収に占める年間返済額の割合のことで、下記の計算式で求められます。

返済比率(%)= 年間の返済額の合計 ÷ 額面年収 × 100

金融機関によって異なりますが、一般的には30~35%が基準となっています。

また、金融機関によっては年収ごとに返済比率の上限を設定しているところもあります。

「住宅金融支援機構 フラット35」の場合は

年収400万未満 → 30%

年収400万以上 → 35% に設定されています。

例えば、年収350万円の方が30年ローンで3500万円借り入れた場合

上記の計算式に当てはめると約33%になります。

この数字が大きいほど、年収に占める返済額が多いということになります。

返済比率のギリギリまで借り入れることも可能ですが、

住宅ローンは長期間支払っていくため余裕を持った返済比率にする必要があります。

返済比率を上げ過ぎると毎月の支払い額が高額になるため、

万が一、病気や失業といった想定外の事態が発生した場合に対応できなくなってしまいます。

「いくらまで借りられるのか」ではなく、「いくらまで返せるのか」を考えることが大切です。

また、自動車ローンや教育ローン、カードローン等を組んでいる場合、

それらの返済額も「年間の返済額」に含まれるため注意が必要です。

借入可能額は年収の何倍?

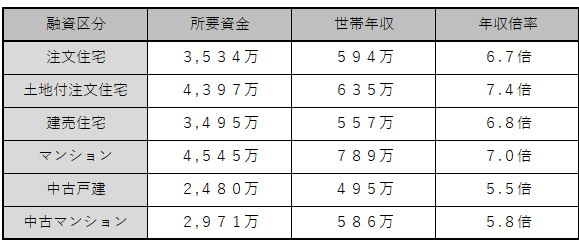

下の表は、融資区分(建物の種類)別に年収倍率をまとめたものになります。

表から、家を買った人たちは年収の約5~7倍の金額を所要資金に充てていることが分かります。

(参照:住宅金融支援機構 2020年度 フラット35利用者調査)

年収別の借入可能額シミュレーション

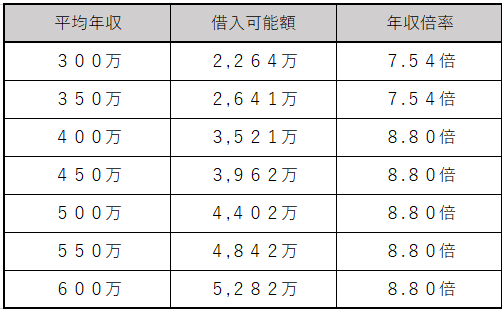

では、年収ごとの借入可能額はいくらなのでしょうか?

「住宅金融支援機構 2020年度 フラット35利用者調査」によると、借入金額は

年収の約7~8倍であることが分かります。

下記の表はあくまで「借入が住宅ローンのみの場合」であり、

自動車ローンや教育ローン、カードローンがある場合はそれらの返済額も含まれるため、

借入可能額は下記の表より少なくなります。

(参照:住宅金融支援機構 2020年度 フラット35利用者調査)

この記事のまとめ

- マイホームの予算決めの前に、自身の借入可能額を調べましょう

- 返済比率(返済負担率)を算出し、無理のない返済プランを立てましょう